AI驱动金融业务流程再造,银行智能化转型步入深水区

当前,人工智能正以前所未有的速度渗透至金融行业,推动业务流程、运营模式和风控体系的系统性变革。在效率提升与风险可控的双重要求下,金融机构正积极探索一条技术与业务深度融合、创新与合规协同并进的发展路径。

作为技术应用的前沿领域,金融业对AI的态度呈现明显分化。一方面,银行等机构视AI为突破服务边界、优化流程结构、实现差异化竞争的重要抓手,部分城商行更是将其列为实现跨越式发展的核心战略。另一方面,金融业固有的审慎文化、对关键业务场景稳定性的高要求,以及严格的法律合规框架,也使AI的大规模应用面临诸多约束。这种张力本质上源于AI技术本身的不确定性与金融行业对确定性的极致追求。

从实践来看,AI已在多个业务环节展现出显著效益。例如,在贷款审批、账户开设与文件审核等重复性高、规则明确的流程中,AI可自动提取和解析文档信息,辅助甚至替代人工完成初步判断,大幅提升处理效率与准确性。在财富管理领域,智能投顾系统依据用户风险画像与市场动态,生成个性化配置方案,不仅降低了服务门槛,也提高了运营效能。而在交易执行层面,AI系统已能实现毫秒级的数据响应与决策,增强市场流动性。

随着AI从技术演示走向核心业务,其推进模式也逐步从“场景先行”转向“体系化部署”。营销、风控、资产配置等深水区业务,对算法的可靠性、可解释性与合规性提出极高要求。每一个细分场景的落地,都需经过数据清洗、模型训练、规则嵌入与审计校验等严谨流程,是一个融合技术能力与业务认知的持续优化过程。

在这一过程中,信任构建成为AI能否真正融入金融系统的关键。一次技术失误或输出偏差,不仅可能导致财务损失,更会动摇客户与市场对机构的信任。因此,金融机构普遍采取“稳健创新”的策略,在可控环境中先行试点,逐步扩大应用范围,力求在安全框架内实现技术赋能。

风控是AI应用的典型受益领域。传统方法依赖历史数据和人工经验,而AI能够融合多源异构数据——包括非结构化的舆情与事件信息,实现更前瞻和动态的风险感知。已有银行通过引入知识图谱与机器学习融合模型,显著提升了对复杂企业关联风险的识别精度。

金融AI的深化没有捷径,其发展路径既需宏观的技术推力,也依赖微观的业务反哺。未来,只有将技术迭代与真实场景紧密结合,在数据治理、模型审慎和合规建设方面持续投入,金融机构方能在这场智能化转型中赢得先机,既不冒进也不迟疑,真正走出兼具创新与稳健的高质量发展道路。

更多文章

-

浙江科创格局焕新:企业梯队成势 创新生态跃升

当时间的指针行至2025年末,浙江的创新图景正在经历一场深刻的演化。年初,一组被称为“杭州六小龙”的科技企业崭露头角,以其突破性的技术与市场表现,拉开了这一年的序幕。它们的集体涌现与稳健成长,不仅成为年度热词,更标志着一个以高潜力科技企业为主角的发展新篇章已然开启。然而,故事并未止步于此。在虚拟现实、智

-

沪举办智能教育研讨会 共话AI推动教学创新路径

近日,上海举办了一场围绕智能技术与教育融合发展的学术会议。与会专家与教师共同探讨了如何借助新兴科技推动教学创新,构建适应数字时代的教育新环境。本次活动由多家教育研究机构、学术团体及企业联合筹办。会上,上海市教育学会负责人指出,人工智能正在深刻改变传统教学形式,推动教育向个性化和均衡化的方向发展。来自

-

制造企业理性布局人工智能 技术扎根产业求实效

当前,人工智能正从概念探讨加速融入实体经济,成为驱动制造业革新的关键力量。在氟化工行业处于领先地位的多氟多公司,较早启动了智能化转型,构建了一套涵盖数据基础、场景应用与产业融合的完整实践体系。位于河南的氟基新材料研发基地内,一面醒目的元素周期表勾勒出企业的技术布局——其产品深度关联了表上前段多个关键

-

人工智能角逐推升资金投入,全球数据枢纽布局加速扩张

标普全球最新统计指出,本年首十一月,全球范围投向数据枢纽的资金累计已接近610亿美元,超越上年总额,刷新历史纪录。行业分析指出,科技领军企业及基建开发商正全力扩充数据处理能力,以应对由智能技术发展带来的庞大运算需求。一、“当前投入仅为开端”数据显示,数据枢纽建设正进入高速扩张阶段。今年前十一月达成的上百

-

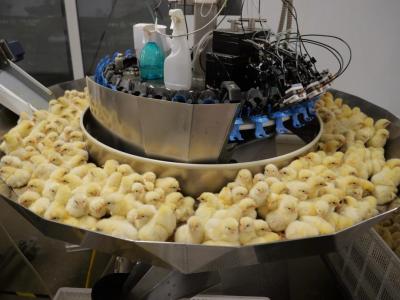

技术赋能养殖业 松桃智能养鸡助农增收

在松桃太平营街道的一家禽苗培育场内,近期一批禽苗正装箱运往外地。养殖区里,设备自动运转,环境调控系统持续监测,确保孵化条件稳定。这座现代化养殖场目前有大量种蛋处于孵化阶段,雏禽不断破壳,展现着当地养殖业的活力。自引入重点企业后,松桃蛋鸡养殖逐步走向科技化与规范管理。通过采用自动喂养、光照调节、环境监